皆さん、こんにちは!

私はFIREを目指し、

その過程をブログに綴る

30代のサラリーマンです。

米国株×複利の力で

15年以内に5,000万円を貯めて

自由な人生を手に入れたいと思います。

さて、本題に入りますが、

今回は、私が日本株ではなく

米国株で資産運用をする理由について

書いていきたいと思います。

Twitter見ていたら

米国株で運用している

人が多いけどなんで?

日本人なのになんで米国株?

と疑問に感じている人は、

是非今回の記事を

参考にしてください。

米国株が強いと思う理由

(=投資したいと思う理由)や

投資するにあたっての

デメリットについても

私なりの視点で

ご紹介したいと思います。

米国株で資産運用をする理由

早速、結論から述べますが、

実に単純明快です。

それは、

日本株より大きいリターンが

期待できる から!

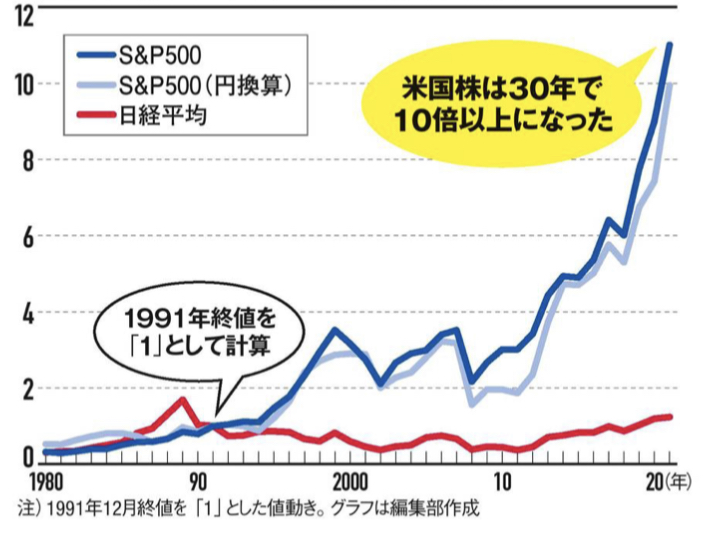

こちらの画像をご覧ください。

日経トレンディの

2022年2月号からの引用になります。

このグラフを見ていただけたら

一目瞭然ですよね!

日経平均株価は1989年につけた

史上最高値38,915円を

未だに更新できない状況が

続いています。

一方で米国株は

どうでしょうか。

グラフでは、

米国株=S&P500として

日経平均株価と比較をしています。

オイルショック、ブラックマンデー、

リーマンショックなどなど

数々の経済危機を短期間で乗り越え、

現在でも右肩上がりで

成長を続けています。

もちろん、これは過去の話です。

これが未来永劫続く保証は

どこにもありません。

ただし、逆にこれだけ長期で

結果を残してきた米国株と

ずっとヨコヨコの日本株の

形勢が今後すぐに逆転すると

考える方が不自然でしょう。

米国株が強い理由

では、なぜ米国株が

ここまで強いのか。

私なりの見解を

2点ご紹介したいと

思います。

まず1つ目は、

会社に対する経営者の

考え方の違い です。

日本の場合、

まだまだ多くの経営者が

「会社は自分たちのもの」

と考える一方で

米国の場合は

「会社は株主のもの」

という意識が強いです。

そのため、

米国では株主還元意識の

強い企業が多く、

増配に積極的だったり

自社株買いが盛んだったりします。

利益を会社に溜め込む、

いわゆる「内部留保」が

得意な日本企業とは違い、

米国では株主還元のために

どんどんお金を使います。

ジョンソン・エンド・ジョンソンや

P&G、コカ・コーラなど

50年以上にわたって

連続増配する企業が

数多く存在するのも

こうした株主還元意識が

強い証拠だと思います。

日本では、業績が悪いと

当たり前のように

行われる「減配」も

米国では経営の失敗と

イコールで捉えられるため、

そう簡単に行いません。

もう1つは、

米国独自の風土や文化が生んだ

マインドセットの違い です。

もっと言えば、

失敗に対する許容度の

違いだと思います。

日本人は、

失敗を過度に恐れるため

新しいことへの挑戦には

どうしても慎重な傾向があります。

失敗したらどうしよう、

誰が責任取るの?

失敗したらみんなに迷惑が

かかるから目立つことはやめて

現状維持でいこう。

と、こんな循環になるのです。

その結果、自然と

日本では新たな製品や

面白いサービスが

生まれにくい環境に

なっているんだと思います。

一方米国は、どちらかと言えば、

失敗は必ず起きるものであって、

起きた時にどう対処するか

を重視する傾向にあります。

そのため、米国では失敗を恐れず、

新たなことに果敢にチャレンジする

精神が社会全体に染み渡っています。

そのような人々が集結した米国では

やはりイノベーションが起きやすく、

結果として、

付加価値の高い製品やサービスが

生まれやすいんだと思います。

思い浮かべてください。

あなたが使っている

スマホは何ですか?

あなたがよく利用する

SNSは何ですか?

あなたがよく行く

カフェはどこですか?

あなたが打った

コロナワクチンは何ですか?

きっとあなたの周りは

米国企業の製品やサービスで

溢れているはずです。

米国株に投資するデメリット

あえて挙げるとすれば、

為替の影響を受けること です。

米国株に投資をするということは、

ドル建ての資産を

持つことになります。

私が投資をしている

SBI Vシリーズなどの投資信託も、

日本円で購入できますし、

損益なども日本円で

表示されていますが、

結局は為替の影響を受けています。

例えば

1$が100円の時に

1株10$の米国株を

10株買ったと仮定しましょう。

この時の評価額を

日本円に換算すると

100円/$×10$×10株

=10,000円

となります。

これが1$90円になった時の

評価額はというと、

90円/$×10$×10株

=9,000円

となります。

株価は動いてないのに

1,000円の評価損が

発生しています。

これが為替リスクです。

ただし、これには

逆のことも言えます。

先ほどの例で言えば、

1$が110円になった時には

逆に1,000円の評価益が

発生するということですね。

デメリットとして挙げましたが、

メリットにもなりうる

可能性があるということです。

実際、今は円安が進んでおり、

為替変動による利益を

受けている方も

多いのではないでしょうか。

終わりに

今回は、いろいろと

日本と米国の違いを

挙げて記事を書きました。

日本が全然ダメだと

言っているように

感じた方もいらっしゃるかも

知れませんが、

全くそんなことはありません。

日本には日本なりの

良さがあります。

私自身、

日本の文化や風土が好きですし、

日本人に生まれて

本当に良かったと思っています。

あくまで投資するなら

私は「米国株」という話です。笑

最後になりましたが、

私が米国株インデックスで

資産運用をするのは、

長期で運用することを

前提にしているからです。

短期的に見れば、

もっといいリターンが出せる

投資先が他にあるかもしれません。

しかし、長期で見れば

ずっと右肩上がりに

成長を続けてきた米国株なら

この先も幾多の暴落から復活し、

株価を伸ばし続けて

くれるだろうと思います。

そう信じて、私は

今後も米国株インデックスで

資産運用を続けていきたいと思います。

今回の記事は以上です。

最後まで読んでいただき

ありがとうございました。

次回は

「複利の力」について

書きたいと思います。