皆さん、こんにちは!

私はFIREを目指し、

その過程をブログに綴る

30代のサラリーマンです。

米国株×複利の力で

15年以内に5,000万円を貯めて

自由な人生を手に入れたいと思います。

さて、前回の記事では、

私がFIREを目指すにあたっての

重要なファクターの1つである

「米国株」について書きました。

私が日本株ではなく

米国株で資産運用をする理由について

ご紹介しているので是非ご覧ください。

今回の記事では、

もう1つの重要なファクターである

「複利の力」について

解説していきます。

そもそも複利って何?

という人や、

FIREは目指したいけど

投資に回せるお金はあまり無い!

という人は、

是非今回の記事を

参考にしてください。

複利効果の力、凄みを

感じていただけると同時に

少額からでも投資を

始めてみよう!という

気持ちになっていただけると

思います!

《目次》

- 複利って何?単利との違いを解説!

- 時間が武器になる!

- 私のFIRE計画をシミュレーションしてみた!

- 複利運用ってどうやってやるの?

- 終わりに

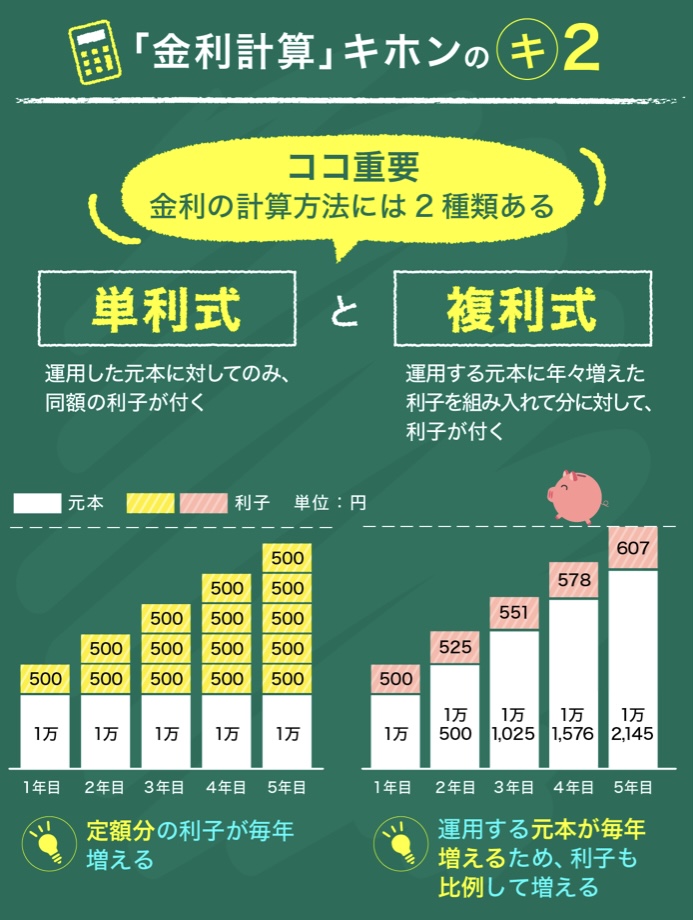

複利って何?単利との違いを解説!

単利との違いを知ることが

複利を理解する一番の近道です。

まずはこちらの図をご覧ください。

図のとおり、1万円を5年間、

5%の利率で運用するとして、

①単利の場合

元本1万円に対してのみ

同額の利子がつくので

毎年500円の利息が

増えていきます。

この結果、5年後には

12,500円となります。

②複利の場合

元本+利息に対して

利子がつくので、

1年目は単利と同じですが

2年目は10,500円×5%で

525円の利息がつきます。

この結果、5年後には

12,752円となります。

あれ?

252円しか変わらないじゃん。

そう感じた方も多いと思います。

複利は、

元本(運用金額)が

大きれば大きいほど、

また、運用期間が

長ければ長いほど、

その効果を発揮します。

そこで、今度は

利率(5%)は変えず、

運用金額を 1万円→10万円、

運用期間を 5年→50年、

としてみます。

さて、どうなるでしょうか。

なんと、

単利の場合で

350,000円

複利の場合は、

1,146,740円

にまで育ちます!

いかがでしょうか。

元本や運用期間、利率が

同条件であっても、

運用方法が単利と複利とでは

これほどの差が出るのです。

利子に対しても利子がつく、

複利はココが凄いのです!

かの有名な物理学者、

アインシュタインが

複利の力を

「人類最大の発明」

「宇宙で最も偉大な力」

と表現したのも理解できます。

時間が武器になる!

前章で解説したとおり、

資産運用において

その運用期間を

長く確保できるということは

大きなアドバンテージとなります。

今回の記事で言いたい事は

これだけと言っても

過言ではありません。

若者の皆さんには

特に伝えたいです。

少しでも早くFIREを

したいのであれば、

少額からでもいいので

今すぐインデックス投資を

始めてください!

大学生の皆さん!

まだ仕事をしていないから

お金持ってないよ〜

と思っている人も多いでしょう。

でもアルバイト代をパチスロに

突っ込むくらいなら、

そのお金で投資を始めてください!

社会人なりたての皆さん!

給料が低いから

投資に回せるお金なんてないよ〜

と思っていませんか。

貯金をするくらいなら

投資を始めてみてください。

若いうちならある程度

リスクもとれると思います。

と、

学生時代はバイト代を

パチスロで溶かし、

社会人になっても遊びで

給料の全てを使い果たしていた

私が言うのも

説得力がないんですけどね。笑

まぁそれはそれで

いろんな経験ができましたし

後悔はしていません。

たくさんお金を使ってでも、

若い頃にしかできない事は

若い内にやっておくべきだとも思います。

ここはバランスですね!

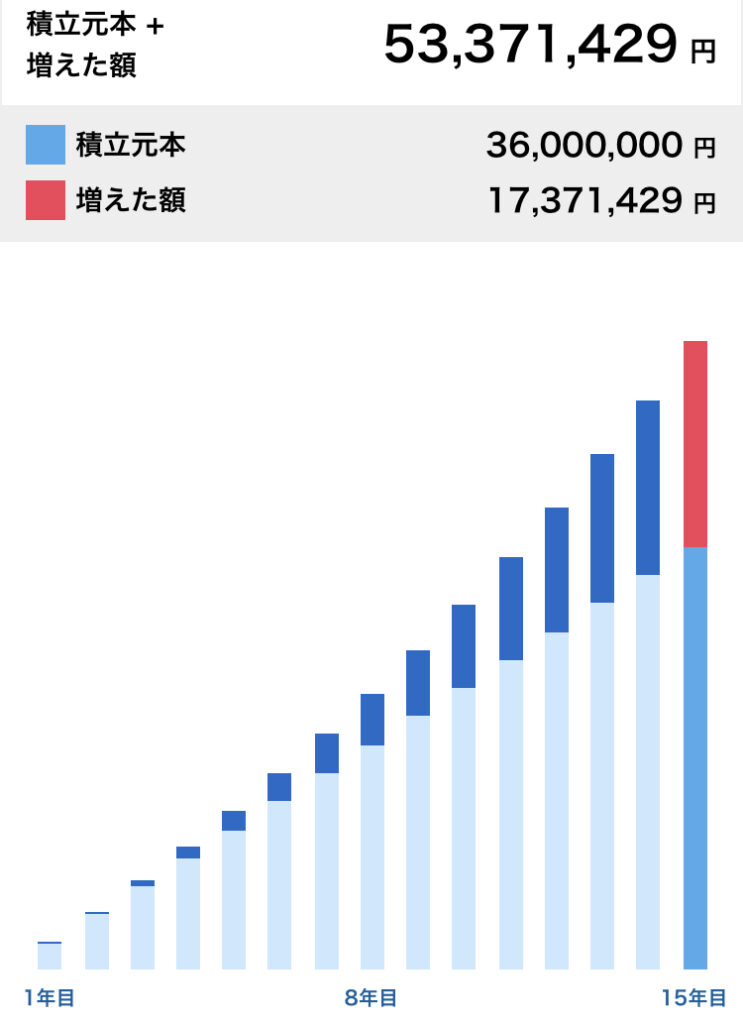

私のFIRE計画をシミュレーションしてみた!

冒頭でもお伝えしたとおり、

私は、米国株×複利の力で

15年以内に資産5,000万円を

達成したいと思っています。

さて、果たしてこれは

現実的な計画なのでしょうか?

SBI証券のサイトにおいて、

だれでも簡単に

積立シミュレーションができるので

早速やってみました。

⬇︎⬇︎⬇︎

https://go.sbisec.co.jp/prd/common/tsumitate_simulation.html

私の場合は、

毎月積立額 20万円、

積立期間 15年

利回り 5%

を想定していますので

その通りで計算してみます。

利回りに関しては、

S&P500の過去平均が7〜8%

ということを考えると

現実的な数字だと思っています。

シミュレーション結果は、

こんな感じになりました!

最終積立金額が

53,371,429円!

目標としている

50,000,000円に

ちゃんと届きました!

元本36,000,000円に対して

増えた額がなんと

17,371,429円です。

複利の力、恐るべし!

ただし、あくまでこれは

シミュレーションです。

この棒グラフのように

キレイに推移することは

まずあり得ません。

増えたり減ったりを繰り返しながら

最終的にこのくらいの金額に

なってくれればいいなと思います。

複利運用ってどうやってやるの?

とは言っても、

複利運用ってどうやってやるの?

という人にまずオススメなのが

投資信託ですね!

運用で発生した

収益(利息や配当金、分配金など)を

再投資することで

複利運用ができます。

この再投資を自動で

行なってくれるのが

投資信託です。

多くの商品が

100円から投資できるのも

大きな魅力ですね。

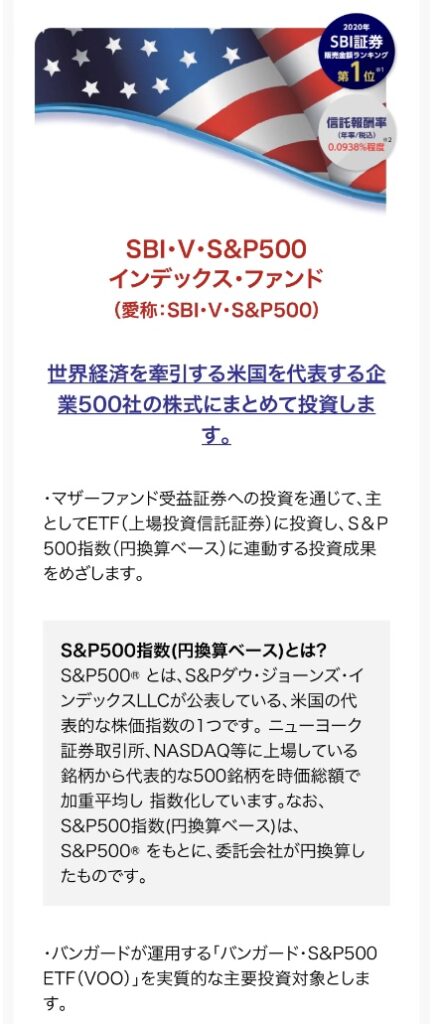

ここで、私が実際に投資している

投資信託であるSBI・Vシリーズを

3つ紹介しておきます。

- SBI・V・S&P500インデックス・ファンド

- SBI・V・全米株式インデックス・ファンド

- SBI・V・米国高配当株式インデックス・ファンド

引用:SBI証券「SBI・Vシリーズ」

詳しくはこちらから

ご覧ください。

⬇︎⬇︎⬇︎

https://go.sbisec.co.jp/lp/lp_sbi_v_series.html

クレカ積立ができる

というのも非常に嬉しいですよね!

これらの商品は、それぞれ

バンガード社が運用する

VOO、VTI、VYMを実質的な

主要投資対象としているため、

基本的にはそれらと同様の

値動きとなります。

別に、直接VOO、VTI、VYMを

買えばいいのでは?

と思われた人もいらっしゃると

思いますが、これらの商品は

上場投資信託(ETF)なので、

分配金が自動で再投資されず、

手動で再投資する必要があります。

自動的に再投資され、

複利運用が簡単に行える

と言う意味で、今回は

投資信託をオススメしましたが、

ETFはETFで

信託報酬が安かったり、

機動的な取引ができるなど、

魅力はたくさんあります。

投資信託とETFの違いやそれぞれの

メリット・デメリットについては、

また別記事で書きたいと思います。

終わりに

今回は、複利の力について

記事を書きました。

その凄さが分かって

いただけたでしょうか?

余談になるかもしれませんが、

この複利の力が

マイナスに働くのが「借金」です。

複利の力を理解した今なら

消費者金融の借金返済額が

雪だるま式に膨らんだ、と言う話も

頷けるのではないでしょうか。

長くなりましたが、

今回の記事は以上です。

最後まで読んでいただき

ありがとうございました。

私は、米国株と複利を

組み合わせた長期運用が、

無理なくFIREを目指す

唯一無二の方法だと信じて

昨年から実践に移しています。

15年以内に本当に

資産5,000万円を達成できるのか、

是非このブログを通じて

その行方を見守ってやってください。

次回は

「私がプチFIREを目指す理由」

について書きたいと思います。